Les chiffres n’épargnent personne : les banques françaises figurent parmi les plus exposées aux risques de fragilité bancaire en Europe, loin de l’image de forteresse qu’on leur prête parfois. La solidité d’un établissement, ce n’est pas seulement une question de réputation ou de tradition ; c’est l’addition d’indicateurs concrets, de choix stratégiques et d’un environnement économique qui ne pardonne rien aux hésitations.

L’importance de l’analyse de la fragilité bancaire

Un secteur bancaire vacillant, et c’est tout l’édifice économique qui menace de s’effondrer. L’histoire récente, notamment la crise de 2008, a mis en lumière les dégâts considérables qu’une défaillance bancaire peut provoquer. Comprendre ce qui rend une banque vulnérable ne relève donc pas d’un exercice abstrait : il s’agit d’anticiper des risques bien réels, capables de bouleverser le quotidien de millions de personnes.

Les critères d’analyse de la fragilité bancaire

Pour prendre la mesure de la solidité ou des faiblesses d’une banque, plusieurs indicateurs reviennent systématiquement dans les analyses financières. Chacun d’entre eux révèle une facette du fonctionnement interne et de la capacité de résistance d’un établissement.

Ratio de fonds propres

Ce ratio, véritable baromètre de la santé d’une banque, mesure sa capacité à encaisser les pertes sans sombrer. Un établissement doté de fonds propres conséquents sera plus apte à résister aux tempêtes économiques et à absorber les chocs inattendus qui jalonnent la vie financière.

Ratio de liquidité

Autre jauge incontournable : la liquidité. Si une banque ne peut pas honorer ses engagements à court terme, la confiance s’évapore et l’effet domino n’est jamais loin. Un ratio de liquidité élevé traduit une préparation sérieuse à faire face aux imprévus, à continuer de servir ses clients, même quand la pression monte.

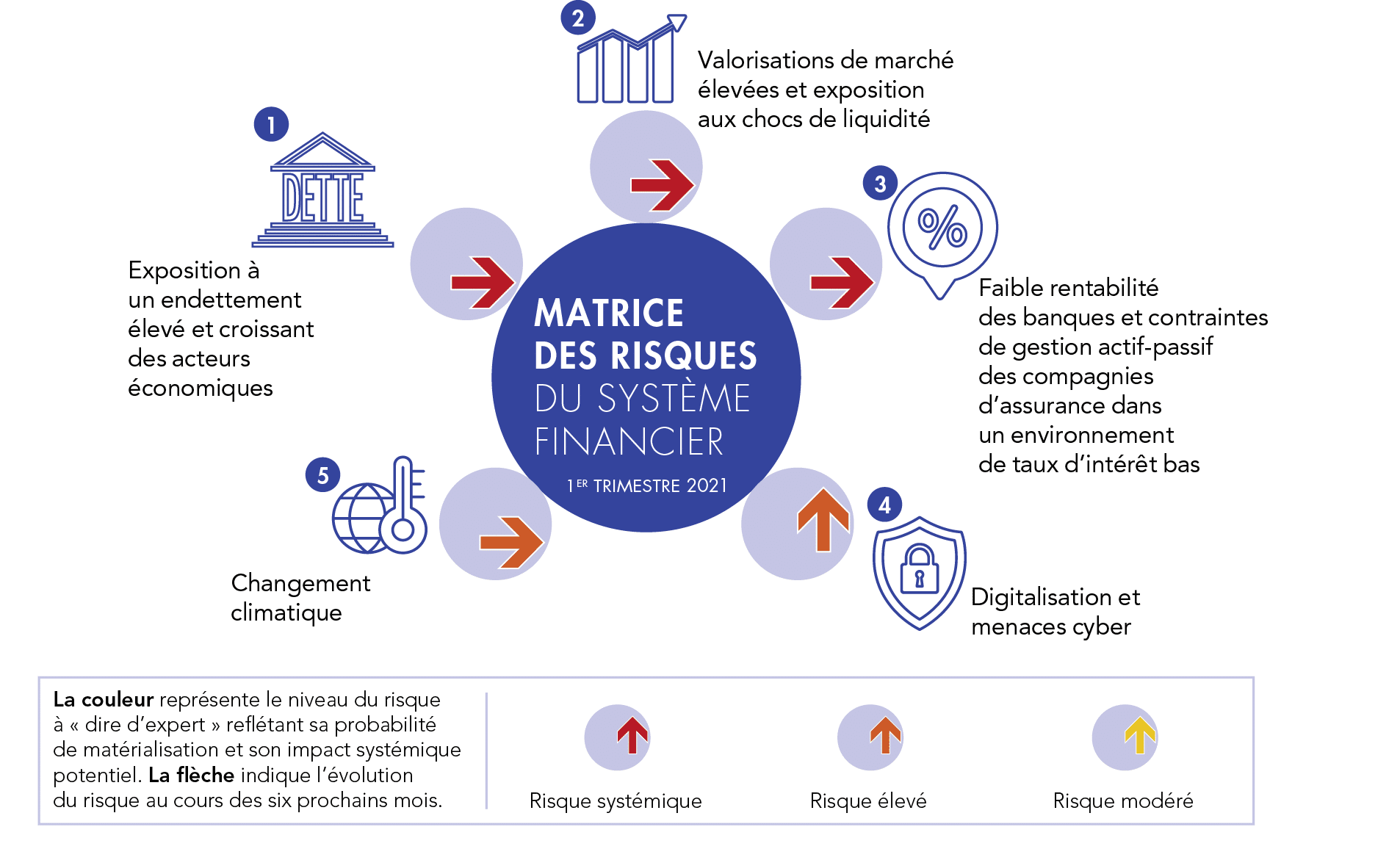

Exposition aux risques

La solidité d’une banque ne se mesure pas seulement à ses réserves, mais aussi à sa capacité à identifier et maîtriser les dangers qui la guettent. Cela implique d’évaluer de près les risques de crédit, de marché ou encore les risques opérationnels. Quand l’exposition à ces risques devient excessive, la fragilité s’installe et la moindre secousse peut avoir des conséquences en chaîne.

Renforcer la stabilité des banques françaises

Garantir la confiance des épargnants et la sécurité des dépôts exige une vigilance constante. Pour consolider la stabilité des banques françaises, plusieurs leviers peuvent être actionnés, chacun jouant un rôle précis dans la prévention des crises.

Renforcement des fonds propres

Augmenter les fonds propres reste une stratégie incontournable pour affronter les périodes de turbulence. Cela passe par des émissions d’actions ou la décision de conserver une partie des bénéfices plutôt que de les distribuer. Ce choix, parfois impopulaire auprès des actionnaires, s’avère pourtant décisif sur le long terme.

Amélioration de la gestion des risques

La mise en place de politiques de gestion des risques robustes n’est pas un luxe, mais une nécessité. Les établissements qui savent cartographier leurs vulnérabilités et anticiper les scénarios défavorables disposent d’une longueur d’avance, à la fois pour rassurer les marchés et pour protéger les clients.

Renforcement de la réglementation et de la supervision

Le rôle des autorités de contrôle s’est renforcé depuis les crises passées. Aujourd’hui, la surveillance active et l’application de règles strictes constituent une digue contre les dérapages. Un cadre réglementaire exigeant pousse les banques à la discipline et réduit les risques de dérives systémiques.

Mettre à nu la fragilité bancaire, c’est regarder en face ce qui peut déstabiliser l’économie française. Identifier les points faibles, corriger les trajectoires, imposer des règles du jeu plus rigoureuses : voilà ce qui dessine une trajectoire plus sûre pour les banques hexagonales. Car dans ce secteur, la confiance ne se décrète pas ; elle se construit, jour après jour, à force de transparence et de discipline. Face aux secousses à venir, la vraie force des banques françaises ne se lira pas dans les slogans, mais dans leur capacité à tenir bon, là où d’autres pourraient vaciller.